Le manovre sul bilancio del 2009 per un centesimo di dividendo

![]()

Quegli utili furono recuperati grazie ad alchimie finanziarie di cui né consiglio né Bankitalia erano stati messi al corrente, con operazioni «non correttamente contabilizzate» e dalla documentazione «non correttamente gestita», come ha detto ieri l’amministratore delegato di Mps, Fabrizio Viola, che le ha analizzate con l’assistenza degli advisor di Eidos Partners. Sono le ormai famose operazioni «Alexandria» e «Santorini». Quei contratti in derivati — Alexandria un cdo (collateralized debt obligations, cioè una scommessa legata a mutui ipotecari rischiosi realizzata nel 2005 con Dresdner, Santorini una scommessa (collar) su titoli SanpaoloImi realizzata nel 2002 con Deutsche Bank — perdevano rispettivamente 220 e 367 milioni di euro. Per non affossare il bilancio 2009 l’allora presidente di Mps, Giuseppe Mussari, si rivolse alla banca giapponese Nomura per ristrutturare Alexandria. La scelta cadde su «investimenti in Btp a lunga durata, finanziati attraverso operazioni di pronti contro termine» — ha chiarito ieri Mps — sui quali venne realizzata una scommessa sui tassi (un «asset swap» rivelatosi in perdita a causa del calo dell’euribor). In questo modo Siena otteneva di spalmare quelle perdite sui successivi 30 anni della durata dei prestiti, come se fossero dei mutui. I 3 miliardi di Btp acquistati furono dati come collaterale alla stessa banca d’affari, pur restando nei portafogli di Mps, che si assunse così il rischio dello spread: «Di fatto è come se Mps avesse venduto protezione contro il rischio sovrano dell’Italia, quello che si chiama credit default swap (cds), cioè un derivato», spiega una fonte a conoscenza del dossier. Per le regole contabili i derivati vanno contabilizzati ogni anno a valori di mercato, i pronti contro termine invece no. Il sospetto è che Mps abbia sostituito il cdo con uno strumento che produce gli stessi effetti di un derivato pur non essendolo formalmente, così da alleggerire i conti.

Per «Alexandria» — la singola operazione più grande in Btp per la banca — esiste un documento segreto che collegherebbe i due lati dell’operazione e ne svelerebbe la ratio economica: si chiama «mandate agreement» ed è stato difficile rintracciarlo in banca (era nella cassaforte dell’ex direttore generale Antonio Vigni) pur essendo protocollato. Da qui l’allarme e i sospetti di un falso in bilancio. Per questo Viola ha girato l’incartamento alla procura di Siena ma anche, a quanto pare, a quella di Milano. C’è un effetto indiretto dell’utile 2009: il dividendo di 1 centesimo (pari a 186 mila euro) consentì anche di pagare la cedola sui bond fresh, in gran parte (450 milioni) in pancia alla Fondazione presieduta da Gabriello Mancini. Che ora si prepara all’azione di responsabilità . L’assemblea di domani sui 3,9 miliardi di aiuti di Stato si preannuncia agitata.

Related Articles

I mercati temono la “Lehman d’Europa” la Bce promette nuovi prestiti anti-panico

![]()

Una domenica ad alta tensione. Ma colossi e banche sono già in fuga da Atene

La patrimoniale sui più poveri

![]()

I vecchi eserciti avevano eleganti cavallerie, stendardi colorati e tamburi per suscitare orgoglio e coraggio. Ma la fatica della guerra toccava alla fanteria. La nuova economia, con i suoi guru e i suoi politici dal linguaggio “moderno” in cui si intravedono le avventurose svolte del futuro, si fonda sui poveri.

Il virus mutante della condivisione

![]()

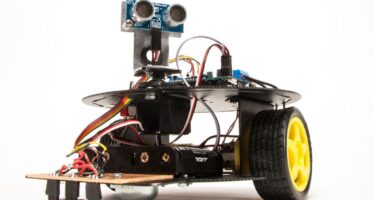

Maker Faire. Economia. Il capitale a caccia di commons. Aprire la “scatola nera” di un manufatto per capire come funziona e come replicarlo con la partecipazione diretta di chi lo usa